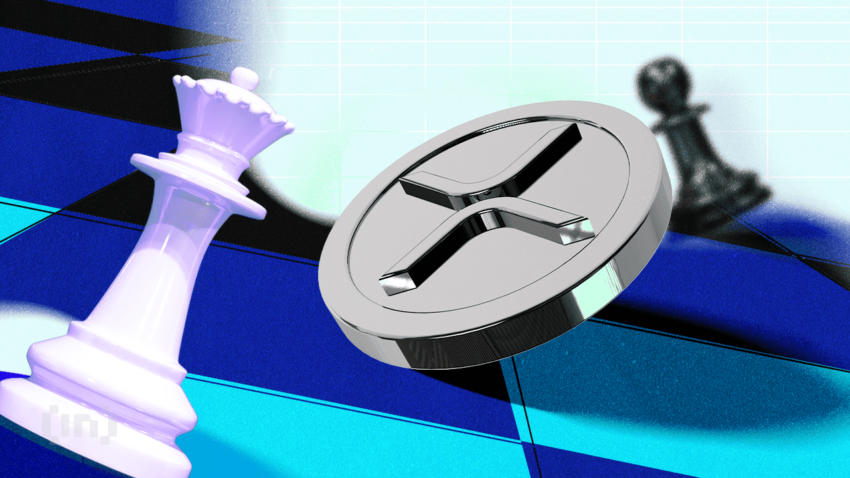

MicroStrategy(MSTR)正面临其股价溢价与比特币表现的历史性脱钩。

这一变化发生在比特币代理投资工具激增的背景下——作为全球最大的企业级比特币持有者,这家已更名为"Strategy"的公司正面临新挑战。

MicroStrategy溢价机制失效

这种分化引发了市场对迈克尔·塞勒财务模型可持续性的质疑。随着数字资产国债(DAT)市场新玩家的涌入,该公司作为华尔街比特币门户的独特地位正在被削弱。

回溯历史,MicroStrategy规模化囤积比特币的能力始终依赖一个简单的反射机制:当其股票交易价格高于净资产值(mNAV)时,即可通过增发股票募集资金,实现比特币的增值收购。

这套金融炼金术自2020年以来一直是塞勒战略的基石。

但研究员约瑟夫·阿尤布指出,多重DAT产品的出现正在瓦解这个飞轮效应。

"历史上首次出现与比特币价格强关联的溢价背离...这可能是市场涌现其他DAT产品导致的结果...我认为这种溢价不会实质性回归。"阿尤布写道。

若判断准确,这将标志决定性转折点——MicroStrategy通过股权融资增持比特币的能力可能遭到永久性削弱。

DAT指通过发行股票募集资金购买数字资产的上市公司。自2020年以来,数字资产国债模型的资产管理规模(NAV)已从约100亿美元膨胀至超1000亿美元。

相比之下,比特币ETF当前规模约1500亿美元。DAT产品通过提供加密资产的股权敞口(通常伴随显著溢价)吸引投资者。

阿尤布将其类比为现代封闭式基金。与ETF不同,多数DAT产品不支持份额赎回,这使得估值完全取决于市场情绪而非直接兑付机制。

这种动态令人联想起灰度比特币信托(GBTC)——该产品在2022年熊市期间从巨额溢价暴跌至50%折价。

Castle Island Ventures的尼克·卡特注意到历史重演。他引用Be Water的推文,将当前DAT热潮与1920年代投资信托泡沫相提并论,指出两者存在诸多相似性。

塞勒帝国的风险积聚

溢价缩水之际,塞勒正因MicroStrategy对比特币的过度集中暴露而面临日益严格的审查。如BeInCrypto此前报道,部分投资者认为该公司最新架构放大了比特币波动性,使股东承受着更接近杠杆ETF、而非传统软件公司的风险。

若MSTR持续折价交易,可能引发连锁反应:股东诉讼可能要求按净资产值赎回,监管机构或参照1940年代Tonopah Mining案和2021年GBTC事件,将MicroStrategy重新归类为投资公司,从而施加更严格监管或强制结构调整。

在此背景下,阿尤布警告股权融资型比特币国库存在饱和临界点。

"当市场出现足够供给吸收人为且不成熟的DAT需求后,泡沫破裂就将开始...这个未来并不遥远。"他写道。

比特币国债数据显示,MicroStrategy持有近63万枚BTC且债务水平可控。但溢价机制的瓦解可能预示其良性循环正在崩溃。

若是如此,这家将企业比特币战略升维为金融炼金术的公司,或将面临其诞生以来最严峻的考验——这次威胁并非来自熊市,而是其独特优势的消蚀。